Fiscalité immobilière : le guide 360° de l’investisseur

Revenus locatifs (nue vs meublée), plus-values, fiscalité locale, non-résidents, structuration via SCI (IR/IS) : l’immobilier cumule plusieurs “couches” fiscales. L’objectif de ce guide est de vous donner une lecture claire, opérationnelle et orientée décisions (acquisition, location, travaux, cession), avec les points qui méritent une analyse sur mesure.

Vue d’ensemble : ce que vous devez prévoir (et décider)

Revenus locatifs : la “bonne” catégorie

Le premier pivot, c’est la qualification : revenus fonciers (location nue) ou BIC (location meublée). Derrière cette distinction se jouent le régime (micro/réel), la déductibilité des charges, la logique de déficit, et parfois même la cohérence globale de votre structuration (SCI IR, SCI IS, détention directe).

Plus-values : options, preuves, calendrier

Une plus-value “sur le papier” n’est pas toujours une plus-value imposable. Les frais et travaux, les exonérations (résidence principale, petite cession, remploi), et la durée de détention peuvent transformer le coût fiscal. Le sujet devient rapidement probatoire (factures, dates, cohérence).

Fiscalité locale : impact direct sur la rentabilité

Taxe foncière, taxe d’habitation (résidences secondaires / certains meublés), logements vacants, majorations en zones tendues : ces charges ne sont pas accessoires. Elles pèsent sur le rendement net et appellent parfois des vérifications (cohérence base, classification, usage réel).

TVA immobilière & droits de mutation : à traiter dès l’acquisition (pas après)

À l’entrée, deux postes structurent la facture : TVA immobilière (selon nature du bien et de l’opération) et droits de mutation (souvent “frais de notaire”). Anticiper ces paramètres dès le montage évite des arbitrages coûteux une fois le compromis signé.

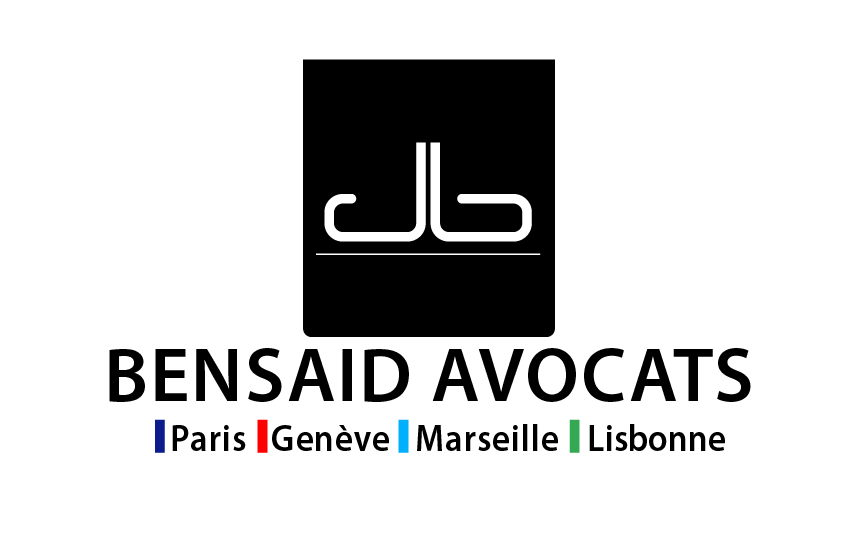

I. Revenus locatifs : revenus fonciers (location nue) et points de bascule

Cette section vise la location nue (revenus fonciers), en particulier en détention directe ou via une SCI à l’IR. La méthode est simple en apparence (micro/réel), mais les enjeux réels sont dans le détail : qualification des travaux, traitement des intérêts d’emprunt, déficit foncier, et cohérence de la stratégie patrimoniale.

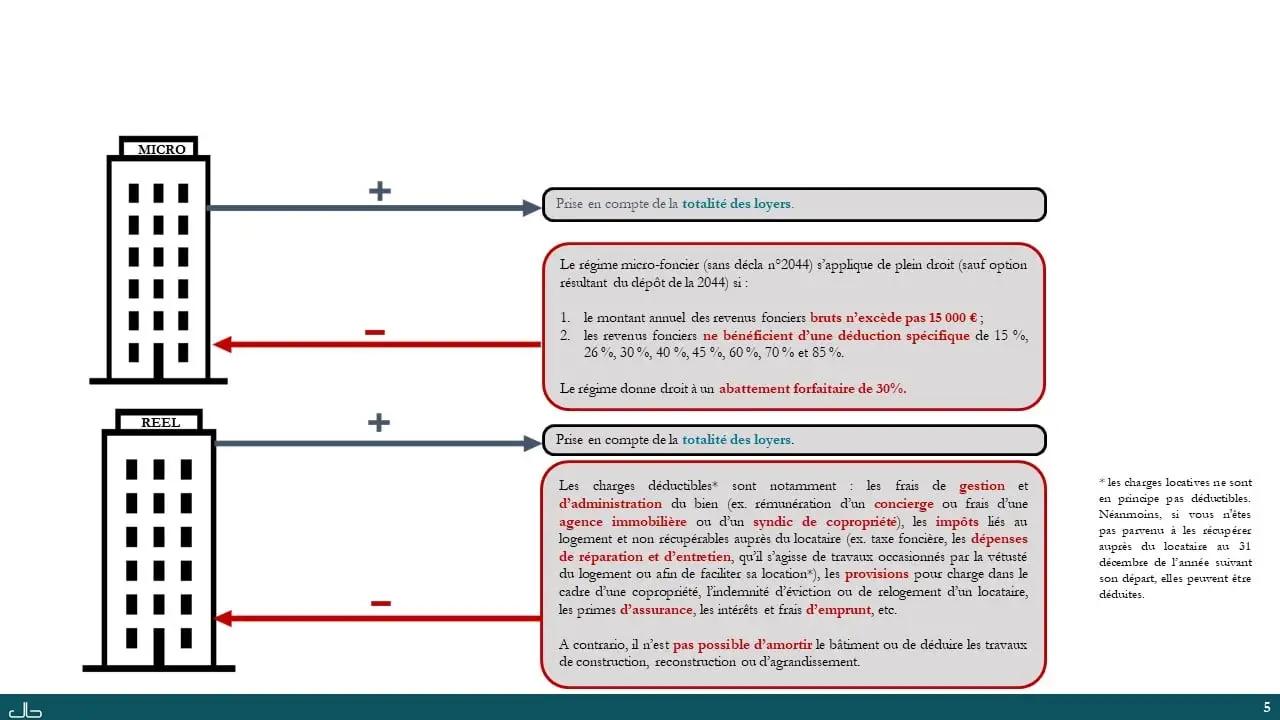

1) Revenus fonciers vs BIC : la frontière à connaître

La location nue relève, en principe, des revenus fonciers. À l’inverse, la location meublée relève, en principe, des BIC. Cette bascule n’est pas “théorique” : elle change la mécanique de déclaration, de charges, et parfois la logique de revente.

- Location nue : revenus fonciers (régime micro-foncier ou réel).

- Location meublée : BIC (micro-BIC ou réel, amortissements possibles selon cas).

- Points sensibles : location mixte, prestations para-hôtelières, cohérence d’usage.

Schémas visuels : location nue / location meublée

Cliquez pour zoomer (lightbox).

2) Micro-foncier : quand c’est simple… et quand ça devient insuffisant

Le micro-foncier est apprécié pour sa simplicité : il fonctionne avec un abattement forfaitaire. Mais il peut devenir défavorable dès que vos charges réelles sont élevées (travaux, intérêts, assurances, vacance).

- Vous cherchez la simplicité : le micro peut convenir.

- Vous avez des travaux / intérêts : le réel peut devenir nettement plus pertinent.

- Votre objectif : optimiser sans fragiliser (cohérence et justificatifs).

Décision pratique

Comparez abattement forfaitaire vs charges réellement déductibles. L’enjeu n’est pas seulement “payer moins”, mais payer juste, avec une position défendable.

3) Régime réel : charges déductibles et qualification des travaux (le vrai sujet)

Au réel, la stratégie se joue sur la nature des charges et la qualification des dépenses. Les travaux sont l’un des points les plus sensibles : ce qui est admis en déduction doit être documenté et cohérent (devis/factures/description).

Grille de lecture (pragmatique)

- Réparation / entretien : maintien en état (ex. remise en état).

- Amélioration : confort / équipement supplémentaire (selon contexte).

- Intérêts & frais d’emprunt : mécaniques particulières (effet sur déficit).

- Taxes & charges : attention aux postes non déductibles selon cas.

4) Déficit foncier : plafonds, conditions, et “pièges” classiques

Le déficit foncier est un levier connu, mais encadré : plafond d’imputation, distinction entre intérêts d’emprunt et autres charges, et condition de location. C’est typiquement un sujet à sécuriser “comme un dossier”.

Imputation : logique générale

- Plafond d’imputation possible sur le revenu global (repère).

- Les intérêts d’emprunt ont un traitement distinct (point structurant).

- La location doit rester cohérente avec la stratégie déclarative.

Ce qu’on sécurise en pratique

- Chronologie : travaux, mise en location, vacance, cession.

- Justificatifs : factures, descriptifs, cohérence technique.

- Lisibilité : une position compréhensible et défendable.

II. Plus-values immobilières : calcul, options et stratégies de cession

La fiscalité de la cession se joue sur (i) le calcul de l’assiette, (ii) les options (forfaits vs réel), (iii) les exonérations, et (iv) la durée de détention. C’est un terrain où la preuve (prix, frais, travaux, dates) est aussi importante que la règle.

1) Calcul : prix de cession, prix d’acquisition, majorations

La plus-value brute naît de la différence entre le prix de cession et le prix d’acquisition. Le prix d’acquisition peut être majoré (frais, travaux) selon des options et conditions.

- Frais d’acquisition : au réel ou au forfait (selon règles applicables).

- Travaux : au réel (justifiés) ou forfait selon conditions/ancienneté.

- Point clé : cohérence des pièces (factures, descriptifs, dates).

2) Exonérations : les cas fréquents (et leurs conditions)

- Résidence principale : logique d’occupation au moment de la cession.

- Petite cession : repère de seuil (à manier avec prudence selon situation).

- Première cession / remploi : conditions et calendrier à sécuriser.

Pratique

Les exonérations sont souvent “simples sur le papier” mais très dépendantes du calendrier et de la preuve (usage, libre disposition, cohérence des justificatifs).

3) Durée de détention : arbitrer le calendrier sans fragiliser

La durée de détention influence directement l’imposition nette. Le bon arbitrage est rarement “tout ou rien” : il s’agit d’aligner l’objectif patrimonial, la liquidité, et le coût fiscal.

4) Cas spécifiques : surtaxes, parts de sociétés à prépondérance immobilière

La cession de parts (ex. SCI) peut suivre des règles propres selon la nature de la société (IR/IS), la prépondérance immobilière et la configuration de l’opération.

III. Fiscalité locale : taxe foncière, taxe d’habitation, logements vacants

La fiscalité locale est souvent sous-estimée. Or elle impacte la rentabilité “réelle” et peut varier selon l’usage (résidence principale/secondaire, meublé, vacance) et la localisation (zones tendues, majorations).

1) Taxe foncière : base, cohérence et cas sensibles

La taxe foncière suit la valeur locative cadastrale et une mécanique d’abattements/coefficients. En portefeuille, l’enjeu est souvent la cohérence : usage, catégorie, éléments déclarés.

2) Taxe d’habitation : ce qui subsiste, et quand on la voit réapparaître

Elle concerne principalement les résidences secondaires et certains locaux meublés non affectés à l’habitation principale. Les majorations en zones tendues peuvent changer le coût.

3) Logements vacants : articulation et impact “zone tendue”

Vacance, ameublement, usage réel : selon les cas, on bascule vers un régime ou un autre. La gestion locative (vacance, saisonnier) a donc un impact fiscal local.

IV. Non-résidents : points clés (cession, formalités, représentation)

En présence d’un non-résident, la cession immobilière se traite comme un dossier à part entière : prélèvements, formalités, et parfois représentation fiscale. Les dispenses existent, mais elles se démontrent.

1) Plus-values : logique de prélèvement et articulation

L’enjeu est d’identifier correctement la résidence fiscale, la nature du bien (ou des titres), et d’anticiper le montage documentaire en amont de l’acte.

2) Exonérations / allègements : calendrier et preuve

Souvent, ce n’est pas “oui/non” : c’est “oui si vous avez les pièces et si la chronologie est bonne”.

3) Représentation fiscale : quand y penser (et quand on peut s’en passer)

Selon seuils et situation, une représentation peut être exigée. Les dispenses se construisent avec les bons justificatifs.

V. Professionnels & sociétés : BIC / IS (et effets de structuration)

Dès que l’immobilier devient une activité (achat-revente, exploitation, meublé) ou que la détention est à l’IS, la logique change : résultat fiscal, stocks/immobilisations, amortissements, contributions. Le bon choix dépend du projet (rendement, détention long terme, arbitrages, transmission).

1) Marchands de biens / lotisseurs : logique “stock” et activité habituelle

L’intention et l’habitude d’achat-revente requalifient la lecture. On raisonne activité, pas patrimoine.

2) Location meublée : bascule BIC et impacts (déclarations, amortissements)

La location meublée relève en principe des BIC : comptabilisation, charges et parfois stratégie de sortie.

3) CRL, SCPI/OPCI, transparence : repères utiles

Certains véhicules impliquent une transparence fiscale : le porteur est imposé selon la nature des revenus distribués.

VI. Cas particuliers : démembrement, indivision, régimes spécifiques

Les “cas particuliers” deviennent vite la norme dès que vous combinez plusieurs biens, plusieurs statuts, ou un objectif de transmission. Ici, la bonne méthode consiste à ventiler correctement revenus/charges, et à anticiper l’effet à la cession.

1) Monuments historiques : cadre strict et logique de déduction

Régime potentiellement puissant, mais très encadré : conditions, conservation, calendrier, et documentation.

2) Indivision : quote-part, seuils, et cohérence déclarative

L’analyse se fait à la quote-part : revenus, charges, et parfois lecture des seuils selon règles applicables.

3) Démembrement : revenus, charges, et effets sur la plus-value

Le démembrement impose une lecture “double” : qui perçoit, qui supporte, et comment on ventile en cas de cession.

Questions fréquentes

Location nue ou meublée : pourquoi cela change tout ?

Micro-foncier : est-ce forcément le meilleur choix ?

Travaux : comment réduire le risque de contestation ?

Non-résident : à quel moment faut-il anticiper ?

Prochaine étape

Vous avez un point sensible (travaux, déficit, cession, non-résident, SCI IR/IS, TVA/DMTO) ? Un échange court permet souvent de clarifier le régime applicable et les options de structuration.

Le Cabinet est reconnu comme ayant une « Forte notoriété » dans la pratique de la fiscalité immobilière.