TVA sur opérations immobilières

Forts d’une expérience significative dans le domaine de la TVA immobilière, nos avocats interviennent quotidiennement dans des problématiques complexes rencontrées par les acteurs du secteur dans le cadre de leurs opérations immobilières (cessions, travaux, apports en société, etc.).

Les équipes accompagnent également ses clients français ou étranger dans le cadre de transactions d’envergure.

Le Cabinet est reconnu comme ayant une « Forte notoriété » dans la pratique de la TVA et fiscalité immobilière.

Les responsables de la pratique TVA

Les équipe de BENSAID Avocats vous assiste pour déterminer les conséquences TVA de vos travaux immobiliers

Vous avez un projet immobilier et vous souhaitez connaître les conséquences fiscales de vos travaux ?

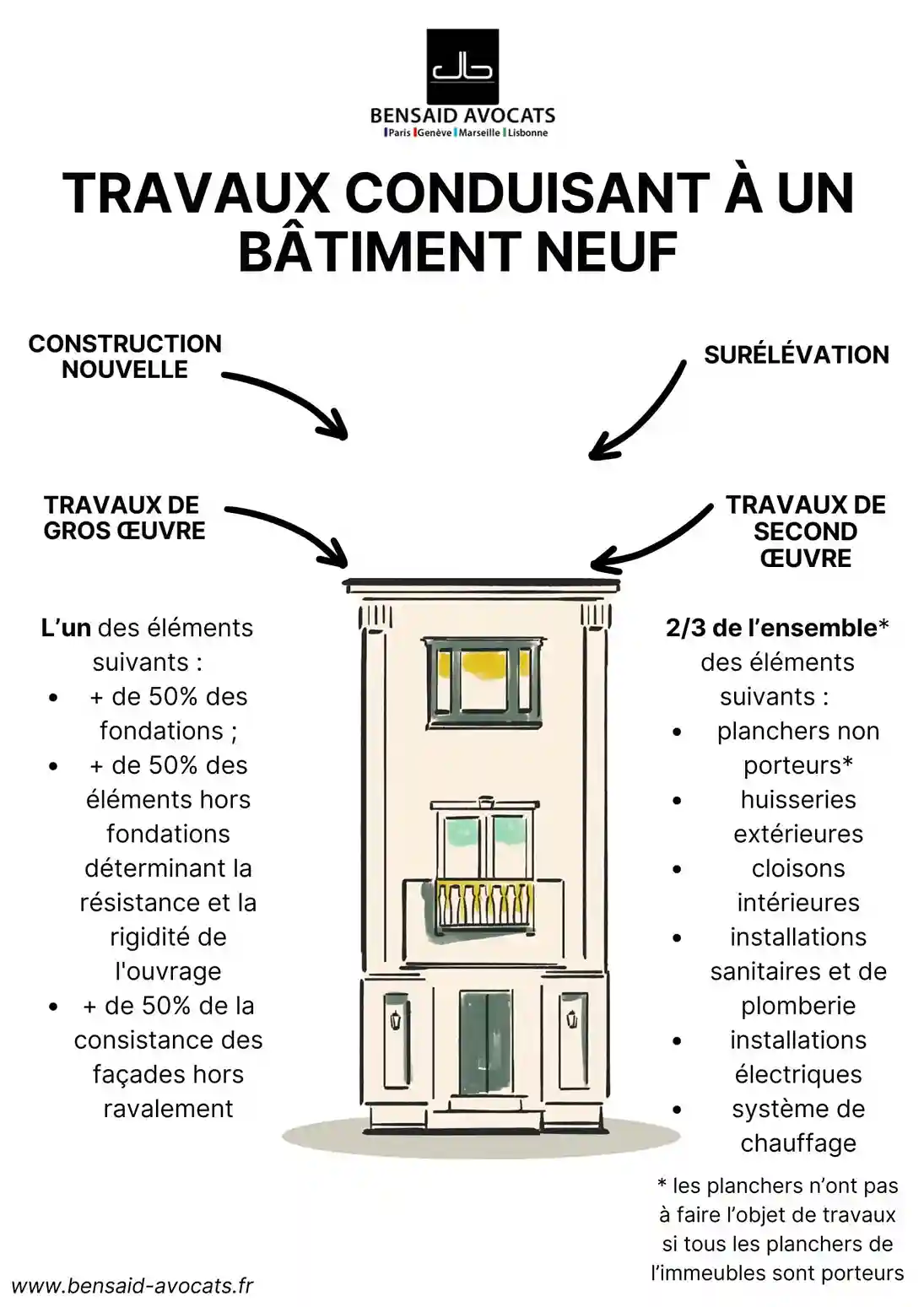

Faites appel à un avocat spécialisé en TVA immobilière qui vous accompagnera dans toutes les étapes de votre opération. Que vous soyez vendeur, acquéreur, promoteur ou bailleur, vous devez savoir que le statut fiscal (TVA et droits de mutations) de votre bien immobilier peut changer en fonction des travaux que vous réalisez.

Un avocat spécialisé en TVA immobilière du Cabinet BENSAID Avocats vous aidera à déterminer le régime fiscal applicable à votre bien immobilier, en tenant compte des spécificités de chaque opération.

Quel est le traitement TVA des VIR et des VEFA ?

Compte tenu des nombreuses particularités liées à ces régimes, il est préférable de solliciter un Conseil ayant l’habitude de traiter ces questions. En effet, placer une opération sous le régime de la VEFA ou de la VIR emporte des conséquences pratiques directes, notamment sur l’exigibilité de la TVA lors des appels de fonds.

Par ailleurs, d’autres conséquences plus indirectes, comme la rédaction des clauses fiscales du BEFA ou de la détermination du régime fiscal de la cession des contrats méritent d’être anticipées.

Quels sont les taux de TVA applicables en TVA immobilière ?

Ces deux sujets sont une illustration de la complexité de la TVA immobilière et de la nécessité de consulter un avocat spécialisé lors de la réalisation de projets d’envergure.

En effet, la fiscalité des travaux immobiliers dépend de nombreux critères, tels que l’identité du maître d’ouvrage, la nature des travaux, la date d’achèvement et la localisation du bien. Selon ces critères, les travaux immobiliers peuvent bénéficier d’un taux réduit de TVA ou être soumis à un mécanisme particulier appelé livraison à soi-même (LASM).

Les taux réduits en TVA immobilière

Le taux réduit de TVA s’applique à certains travaux immobiliers réalisés dans des logements achevés depuis plus de deux ans, sous réserve que le maître d’ouvrage soit un particulier ou une personne morale non assujettie à la TVA.

De même, le réduit varie selon la zone géographique du bien : il est de 5,5 % ou 10 % dans des zones déterminées et de 2,1 % dans les départements d’outre-mer. La nature des travaux éligibles au taux réduit est définie par une liste limitative qui comprend notamment les travaux d’amélioration, de transformation, d’aménagement ou d’entretien.

Les livraisons à soi-même

La livraison à soi-même (LASM) est une fiction juridique propre au système TVA. Celle-ci consiste à assimiler une situation purement interne à l’entreprise à une opération taxable. Ainsi, un assujetti qui réalise des travaux immobiliers sur un bien qu’il possède ou qu’il loue doit se facturer lui-même la TVA et la déclarer sur sa déclaration de chiffre d’affaires (mécanisme dit de l’autoliquidation).

La LASM concerne principalement les travaux immobiliers qui ont pour effet de rendre un bien neuf ou qui sont affectés au moins pour partie à une activité exonérée ou de TVA. La LASM permet à l’assujetti de déduire la TVA grevant les travaux et de bénéficier du taux réduit si les conditions sont remplies.

Les avocats en TVA immobilière de notre équipe vous accompagnera dans la réalisation de vos travaux immobiliers et vous conseillera sur le régime fiscal le plus avantageux pour vous.

Nos avocats vous assistent dans le cadre des problématiques juridiques liées aux financement de vos opérations

nous vous assistons egalement pour la mise en place du financement ainsi qu’en fiscalité financiere

Quelle est l’assiette de la TVA immobilière ?

La base d’imposition à la TVA des livraisons de biens, des prestations de services et des acquisitions intracommunautaires est constituée par toutes les sommes, valeurs, biens ou services reçus ou à recevoir par le fournisseur ou le prestataire en contrepartie de ces opérations, de la part de l’acheteur, du preneur ou d’un tiers, y compris les subventions directement liées au prix de ces opérations.

En revanche, sont exclues de la base d’imposition à la TVA, d’un côté, les escomptes de caisse, remises, rabais, ristournes et autres réductions de prix consenties directement aux clients. L’application de ces règles est source de nombreux contentieux. Nos avocats vous conseillent pour sécuriser ces opérations et adopter la position la plus avantageuse fiscalement.

Par exception aux règles exposées, l’article 392 de la Directive TVA offre aux Etats membres la faculté d’adopter, pour certaines opérations immobilières, une assiette égale à la marge brute réalisée : c’est le régime de la TVA sur marge.

A ce jour, seule la France a fait usage de cette possibilité par une transposition à l’article 268 du CGI. Les conditions d’application de ce régime ont été précisées par la CJUE et ont remis en cause la pratique française.

Que reste-t-il de la TVA sur marge ?

L’arrêt Icade Promotion a plusieurs implications pratiques pour les acteurs du secteur immobilier :

- Le contribuable a désormais le « choix » entre invoquer la doctrine administrative favorable (BOI-TVA-IMM-10-10-10-40) et l’application du texte français (article 268 du CGI) à la lumière des décisions du Conseil d’Etat et de la CJUE. Cette doctrine administrative a par ailleurs été complétée par la réponse ministérielle Grau (Rep min. Grau, quest. n°42486 du 12/02/2022).

- Les opérateurs doivent soigneusement rédiger les contrats de vente et les actes notariés pour déterminer si la TVA sur marge est applicable et préciser le régime invoqué.

En conséquence, le secteur immobilier doit anticiper le changement de doctrine annoncé dans la réponse ministérielle. Il pourrait devoir ajuster leurs prix de vente en tenant compte de la TVA sur le prix, ce qui devrait avoir un impact sur leur compétitivité sur le marché.

Nos avocats vous assistent dans le cadre de la location de vos actifs immobiliers

nous vous assistons pour la gestion de la TVA relative à la location de vos biens immobiliers

01.

Fiscalité Immobilière

Nous intervenons sur l’ensemble des problématiques relatives au domaine immobilier, en accordant une attention particulière aux questions complexes qui requièrent une expertise approfondie.

02.

Fiducie et Financements complexes

Le Cabinet a développé une pratique significative et singulière dans les opérations de fiducies et de financements complexes. Cet accompagnement financier permet une structuration complète des projets envisagés, notamment en matière immobilière.

03.

TVA immobilière

Nos avocats offrent non seulement une expertise TVA en matière de conformité fiscale et de stratégies d’optimisation fiscale, mais aussi une assistance précieuse en cas de litige.

Paris

49 Rue de Courcelles

75008 Paris

TÉL:

FAX:

Marseille

Villa Notre Dame

25 Boulevard Notre Dame

13006 Marseille

TÉL:

Cannes

3, rue du Maréchal Foch

06400 Cannes

Genève

Rue du Général Dufour 22

1204 Genève

Lisbonne

110, Avenida de la Liberdade

1250-096, Lisbonne

BENSAID Avocats

Société d’Avocats au capital de 150 000 €

Tous droits réservés