Fiscalité immobilière : quels impôts prévoir ?

La complexité de la fiscalité immobilière est souvent une source d’incertitude pour les investisseurs immobiliers.

Pour s’assurer un rendement, il est essentiel de comprendre et d’appliquer habilement les règles fiscales spécifiques qui encadrent les revenus générés par ce type d’investissement.

Cette page vous fournit un exposé général sur les différents impôts qui s’appliquent lors d’un investissement immobilier.

Le Cabinet est reconnu comme ayant une « Forte notoriété » dans la pratique de la fiscalité immobilière.

Les Fondamentaux de la Fiscalité immobilière

Comprendre la complexité de la fiscalité immobilière est essentiel pour tout investisseur souhaitant des retours sur ses investissements. Connaitre les nuances et les obligations de chaque taxe et impôt vous permettra de gérer efficacement votre portefeuille immobilier.

Quelle fiscalité immobilière s’applique à la détention ou la cession d’un bien immobilier ?

La fiscalité immobilière liée à la Taxe Foncière

Qu’est-ce que la Taxe foncière ?

La taxe foncière est un impôt local inévitable pour les propriétaires de biens immobiliers. Basée sur la valeur locative cadastrale du bien, elle frappe à la fois la propriété bâtie et non bâtie.

Est-il possible de réduire le montant de la Taxe foncière ?

Une compréhension de ses règles et de son paiement est la clef d’une gestion fiscale optimisante. Il est par exemple possible d’envisager une diminution de cette fiscalité lors de réalisation de travaux immobiliers d’envergure.

La fiscalité immobilière liée à l’impôt sur la Fortune Immobilière (IFI)

En quoi consiste l’IFI ?

L’IFI est un incontournable de la fiscalité immobilière. L’impôt s’applique sur le patrimoine immobilier des propriétaires lorsque sa valeur nette excède 1,3 million d’euros. Avec un barème progressif, cette taxe est un élément clé à considérer dans la planification fiscale de vos investissements immobiliers.

Comment diminuer l’imposition à l’IFI ?

Il existe plusieurs méthodes pour optimiser votre fiscalité immobilière dans le contexte de l’IFI. En particulier, il est pertinent d’investir dans des Sociétés d’Investissement Immobilier Cotées (SIIC). Le recourir à certains types d’endettements ou la réalisation de travaux déductibles sont également efficaces. Dans certains cas, le recours au démembrement est aussi une solution.

La TVA immobilière et les droits de mutations

Quels sont les enjeux de la TVA immobilière et des droits de mutation ?

Lors de l’acquisition d’un bien, la TVA immobilière et les droits de mutation (« frais de notaire ») sont des enjeux financiers cruciaux. Variants selon la nature du bien, ces éléments sont fondamentaux pour calculer le coût initial et les implications fiscales de votre investissement. En effet, la TVA peut, selon les cas, représenter 5,5%, 10% ou 20% du prix du bien. Selon le statut de l’acquéreur et l’affectation du bien immobilier ou des travaux, des déductions pourront être opérées.

Comment optimiser la TVA immobilière et les droits de mutation ?

En premier lieu, il convient de bien cerner les règles et d’effectuer correctement ses déclarations de TVA, car les sanctions sont sévères. Optimiser la TVA immobilière est réalisable en étudiant les mécanismes de déduction ou de taxation sur la marge. Pour les droits de mutation, des opportunités d’optimisation existent également avec la prise d’engagements de revendre ou construire.

Pour en savoir plus, nous vous invitons à consulter notre guide dédié à la TVA immobilière.

La Taxe Annuelle de 3% : un aspect méconnu de la fiscalité immobilière

Cette taxe spécifique concerne les entités juridiques détenant des biens immobiliers en France. Son application, ainsi que les conditions d’exonération possibles, sont des aspects essentiels à considérer pour les investisseurs institutionnels et les entités juridiques.

La fiscalité des revenus immobiliers

Les revenus générés par la location de propriétés immobilières sont inévitablement soumis à des règles de fiscalité immobilière spécifiques.

Pour déterminer le régime applicable, vous devez prendre en compte la nature de la location meublée ou non meublée, ainsi que les différents types de baux, qu’ils soient professionnels ou résidentiels.

Diversité de la fiscalité immobilière des revenus immobiliers et les sources d’optimisation

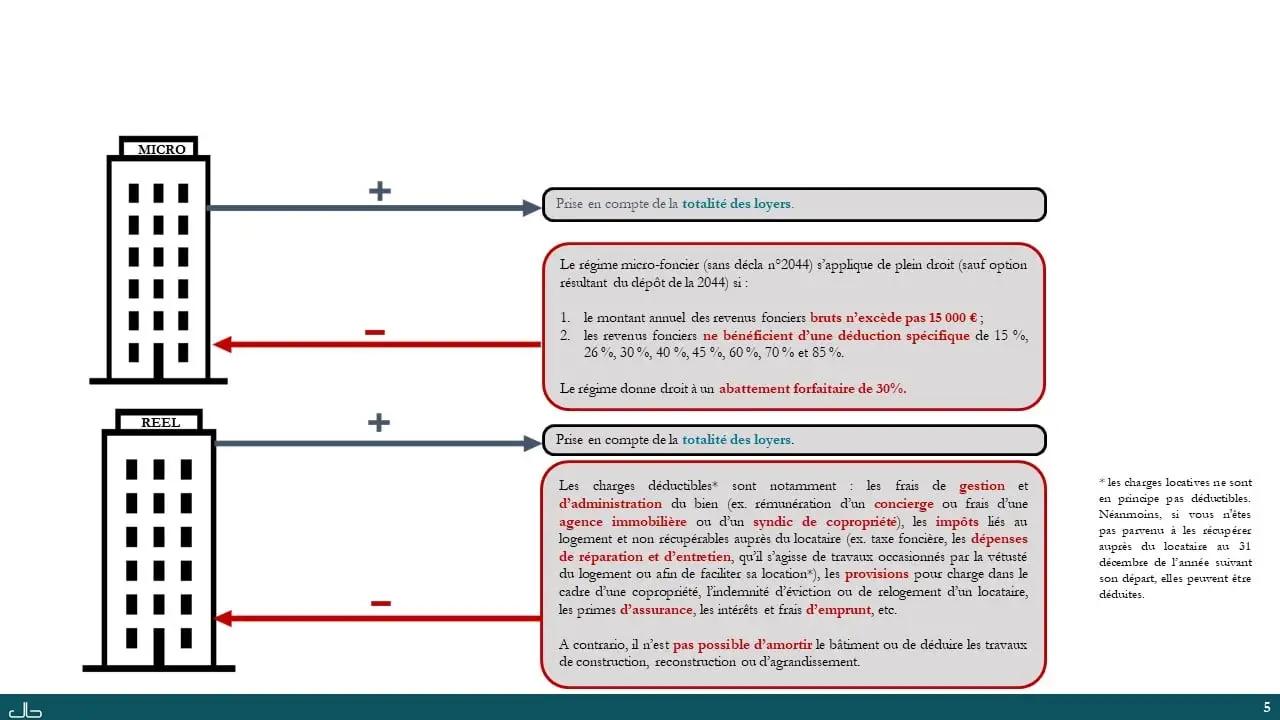

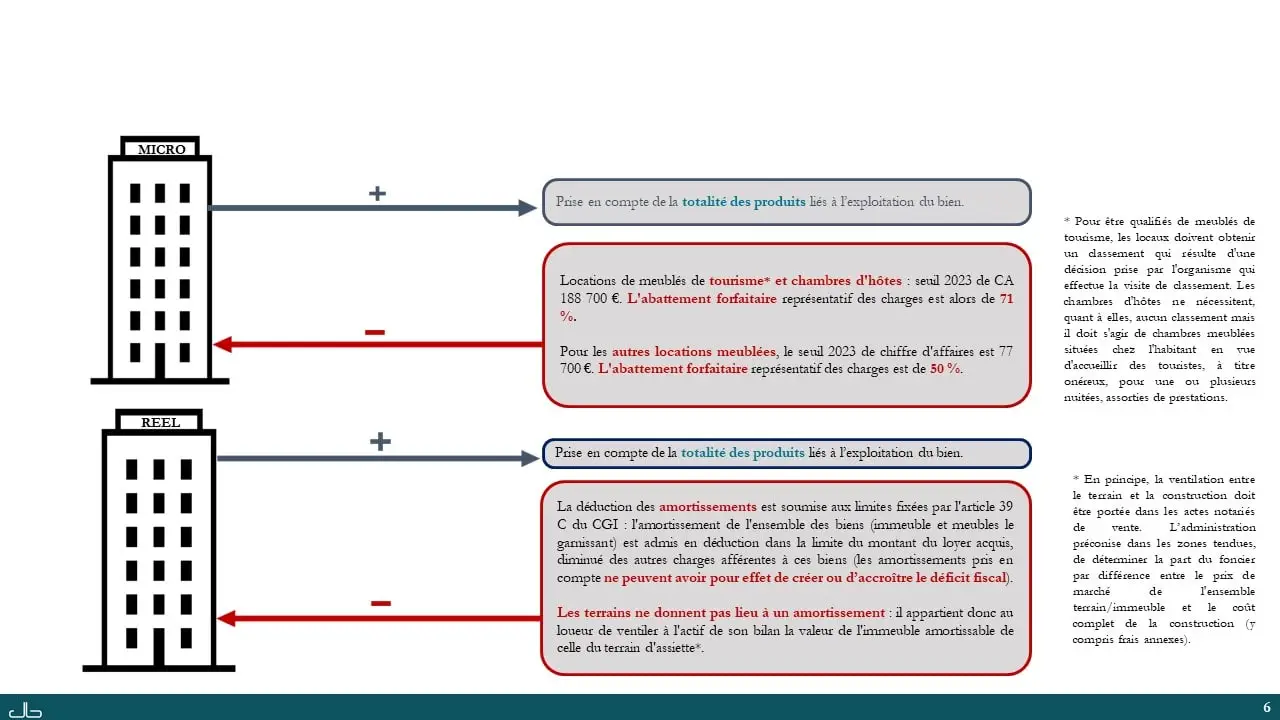

Les propriétaires ont à leur disposition un éventail de régimes fiscaux. Les options incluent le micro-BIC et le micro-foncier, qui offrent respectivement des abattements de 50% et 30% sur les revenus locatifs.

Le régime réel est une alternative permettant de déduire les charges opérationnelles, telles que les taxes foncières et les intérêts d’emprunt, des revenus perçus.

Fiscalité immobilière : comprendre le régime des revenus fonciers en schéma

Fiscalité immobilière : qu’est-ce que le régime fiscal des BIC sur les loyers ?

Fiscalité immobilière : quel est le régime du loueur en meublé professionnel (LMP) ?

Depuis 2021, il est impératif de répondre à deux critères cumulatifs pour être loueur meublé professionnel.

- La somme totale des revenus issus de la location perçus par le foyer fiscal doit excéder 23 000 euros.

- Ces revenus doivent constituer plus de la moitié des ressources totales du foyer fiscal.

Comment fonctionne l’imputation des déficits du loueur en meublé professionnel ?

En tant que LMNP, les déficits non professionnels peuvent seulement être déduits des revenus issus d’une activité similaire pendant les dix prochaines années. La condition est que cette activité demeure non professionnelle.

Contrairement au LMNP, les déficits des loueurs meublé professionnels engendrés par l’activité de location meublée professionnelle peuvent être déduits de du revenu global sans aucune restriction.

Quelles sont les règles concernant les plus-values du loueur en meublé professionnel ?

Les plus-values réalisées lors de la cession de locaux d’habitation meublés ou destinés à être loués meublés et faisant l’objet d’une location LMNP sont soumises aux règles applicables aux plus-values privées. Elles ne relèvent donc pas du régime des plus-values professionnelles.

Les loueurs en meublé professionnels sont assujettis au régime des plus-values professionnelles lorsqu’ils cèdent un bien immobilier enregistré comme actif dans leur exploitation. Ces plus-values sont alors régulées selon le régime des plus-values ou moins-values à court ou long terme.

Face aux complexités de la fiscalité immobilière, le cabinet BENSAID Avocats peut vous accompagner. Nous vous assistons pour structurer efficacement votre projet d’investissement et optimiser votre fiscalité.

Voir aussi :

Les avocats fiscalistes responsables de la pratique en fiscalité immobilière

Articles sur le thème de la TVA et de la fiscalité immobilière :

- TVA immobilière : notre guide des transactions

- TVA facturée à tort : nouvel axe de défense pour les entreprises

- Établissement stable TVA : nouvel éclairage de la CJUE

- Contrôle du remboursement de crédit de TVA

- Fiscalité immobilière : quels impôts lors d’un investissement immobilier ?

- La nécessité d’apporter une preuve objective de la sortie du régime des marchands de biens pour amortir l’immeuble

- Les droits de mutation en immobilier

- TVA : travaux immobiliers et immeuble neuf

- TVA sur locations immobilières

- Location immobilière : les incidences fiscales d’une sous-location en meublée avec une SCI à l’IR

- Lettre d’option TVA immobilière : attention au timing

- Taxesalaire.com : la TVA immobilière

- SCI et TVA

Vous avez des questions en fiscalité immobilière ?

Contactez nos avocats

Par Téléphone

+ 33 1 42 27 78 52

Paris

49 Rue de Courcelles

75008 Paris

TÉL:

FAX:

Marseille

Villa Notre Dame

25 Boulevard Notre Dame

13006 Marseille

TÉL:

Cannes

3, rue du Maréchal Foch

06400 Cannes

Genève

Rue du Général Dufour 22

1204 Genève

Lisbonne

110, Avenida de la Liberdade

1250-096, Lisbonne

BENSAID Avocats

Société d’Avocats au capital de 150 000 €

Tous droits réservés